Ein Ende der Misere ist dabei noch nicht in Sicht. Laut einer aktuellen Umfrage des Branchenverbands VDMA bewerten inzwischen 37 Prozent der Unternehmen ihre Lage als „schlecht“ oder „sehr schlecht“. Noch vor einem halben Jahr hatten das nur 26 Prozent der Befragten erklärt. In der näheren Zukunft der kommenden sechs Monate erwarten acht von zehn Unternehmen darüber hinaus keine Verbesserung der Lage.

Auftragseingang leidet unter schwacher Konjunktur

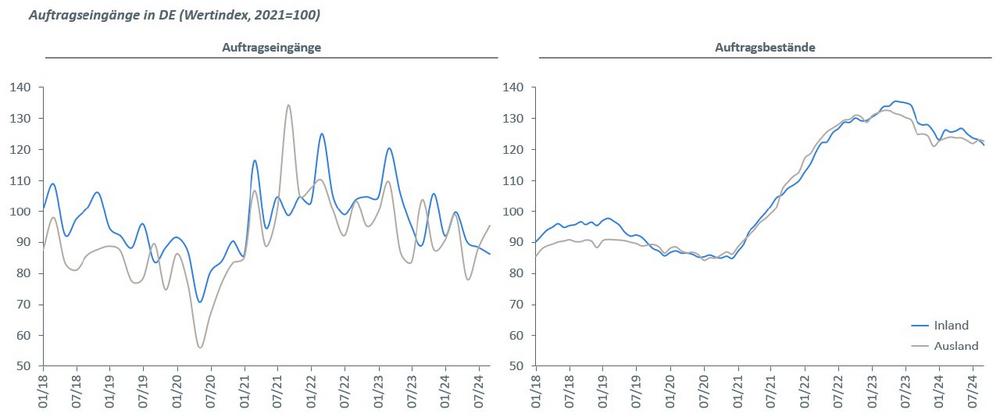

Die Produktion im deutschen Maschinen- und Anlagenbau fiel in den ersten sieben Monaten des Jahres um 6,8 Prozent, was die Erwartungen deutlich untertraf. Der Branchenverband VDMA senkte seine Produktionsprognose für das Jahr 2024 von -4 % auf -8 %. Im Juli lag die Kapazitätsauslastung trotz des noch vorhandenen Auftragspolsters bei 79%. Der schwache Auftragseingang der ersten neun Monate (-8 % ggü. dem Vorjahr) deutet auf eine weitere Verschärfung der Lage ab dem 4. Quartal 2024 hin.

Anders als in den Vorjahren kann auch der Export die schleppende Inlandsnachfrage nicht kompensieren. Besonders stark betroffen sind die Ausfuhren in die EU, die insgesamt um 9,2 % abnahmen, bedingt auch durch erhebliche Rückgänge in Italien, Tschechien und Polen. Positive Entwicklungen gab es hingegen in Mexiko (+15,0 %), Indien (+5,0 %) und England (+1,9 %).

Im Gegensatz dazu gingen die Exporte in den USA um 1 % auf ca. 20,6 Mrd. € zurück. Dies ist unter anderem auf hohe Zinsen, die wirtschaftliche Unsicherheit sowie die ohnehin rückläufige Investitionsbereitschaft der Unternehmen zurückzuführen. Die Exporte nach China gingen ebenfalls zurück (-4,7 %). Gründe hierfür sind sowohl konjunktureller als auch struktureller Natur, einschließlich Chinas Bestreben, seine Importabhängigkeit zu reduzieren. Wie sich die Gesamtsituation nach der Präsidentschaftswahl in den USA entwickelt, bleibt abzuwarten.

In diesem Umfeld geraten auch die Ergebnisse der Unternehmen deutlich unter Druck.

Die durchschnittliche Rendite vor Steuern reicht nach Einschätzung von b&p vielfach nicht mehr aus, um aus eigener Kraft die Investitionen zur notwendigen Transformation zu tätigen. Zudem werden die Optionen zur Fremdfinanzierung durch eine restriktivere Vergabe von Krediten und Bürgschaften beschränkt. Die Konsolidierung der immer noch mittelständisch geprägten Branche wird weiter voranschreiten, wobei die Unternehmenswerte seit dem Spitzenjahr 2018 um über 40 % gefallen sind. Dabei wird in vielen Fällen, angesichts hoher Verschuldungsquoten und einem selektiven Käuferumfeld, ein gerichtliches Verfahren unvermeidlich bleiben.

Pessimistischer Ausblick für 2025

Nach Einschätzung von b&p gibt es derzeit keine Anzeichen für eine Verbesserung der Situation im kommenden Jahr. Auch der VDMA erwartet, dass die Produktion in der ersten Hälfte 2025 im Vergleich zum Vorjahr weiter rückläufig sein wird.

Während der globale Einkaufsmanagerindex (EMI) der Industrie Anfang des Jahres wieder über 50 Punkten lag und somit einen Anstieg der Industrieproduktion signalisiert hat, ist der Wert im Oktober 2024 nur noch knapp unter der 50-Punkte-Schwelle. Der deutsche EMI, mit 40,6 Punkten im September, zeigt eine deutliche Verschlechterung der wirtschaftlichen Lage.

Auch die allgemeine Konjunktur in Europa kommt 2025 nur langsam in Fahrt: Die EZB prognostiziert hier lediglich ein Wachstum von 1,3 %. In Deutschland gibt die Bundesbank sogar nur eine Wachstumsprognose von 1,1 %. Der Markt für exportorientierte Investitionsgüter (hierunter auch der Maschinenbau) wird laut der EZB jedoch nur langsam – tendenziell ab 2026 – wieder wachsen.

Derzeit fließen Investitionen hauptsächlich in die Bereiche Aerospace, Defense und Electronics. Auch die Automatisierungstechnik zeigt sich noch stabil.

Massiv betroffen bleibt der Werkzeugmaschinenbau angesichts der anhaltenden Schwäche der Automotive-Industrie, die über 50 % des Marktes ausmacht. Die Investitionen in die E-Mobility stocken, während der Ausstieg aus der Verbrennertechnologie offenbleibt. Selbst die bisher von Branchenkrisen verschonten Anbieter von Maschinen zur Nahrungsmittelherstellung und Verpackungsmaschinen leiden unter den aktuellen konjunkturellen Rahmenbedingungen.

Der Hoffnungsträger "Greentech” konnte bisher nicht die Erwartungen erfüllen – im Gegenteil: Insbesondere chinesische Hersteller dominieren in der Solar- und Windkraft zunehmend den Weltmarkt.

Rückläufige Marktanteile in ehemaligen Paradedisziplinen

Wie sehr der internationale Druck auf den deutschen Maschinenbau zunimmt, zeigen Branchenzahlen zum Weltmarkt des VDMA.

Die Umsätze im Maschinenbau nahmen zwar im Zeitraum von 2019 bis 2023 insgesamt um mehr als 19 % zu, jedoch hat Deutschland weiterhin einen Verlust von Marktanteilen v. a. zugunsten chinesischer Anbieter zu verzeichnen. 2020 wurde Deutschland erstmals von China als Exportführer verdrängt. Nach Einschätzung von b&p wird sich dieser Trend auch in den nächsten vier Jahren noch weiter verfestigen.

Entwicklung der Weltmarktanteile deutscher Maschinen- und Anlagenbauer

Inzwischen gibt es kaum noch ein Segment, in welchem nicht chinesische Wettbewerber technologisch nachgezogen haben. Insbesondere bei Standardmaschinen und -komponenten sind die deutschen Hersteller ohne einen konsequenten Low-Cost-Ansatz kaum noch konkurrenzfähig. Auch im traditionell starken Anlagenbaugeschäft nimmt die Wettbewerbsfähigkeit ab angesichts der Abwanderungstendenzen wichtiger Abnehmerbranchen wie die Chemie- und Stahlindustrie aus Europa.

Strategien für die Anpassung des Geschäftsmodells

Die Frage nach der Notwendigkeit einer Anpassung des Geschäftsmodells wird für viele Maschinen- und Anlagenbauer zu einer existenziellen Frage. In Abhängigkeit vom Marktumfeld und der eigenen Position greift b&p auf vier Basisstrategien zurück: Fokussieren, Investieren, Transformieren und Downsizing (Abbildung 5).

Fokussieren: Entscheidung für Kerngeschäft oder Nische

Inmitten eines intensiven Preiswettbewerbs konzentrieren sich deutsche Anbieter zunehmend auf technologisch anspruchsvolle Speziallösungen oder positionieren sich als Systemlieferanten mit umfassender Automatisierungs- und Softwarekompetenz. Nach Erfahrung von bachert&partner zeigt sich jedoch, dass eine Aufgabe des Volumensegments langfristig zu einer Gefährdung der Premiumposition führt. Um eine nachhaltige Lösung im Rahmen einer Fokussieren-Strategie zu wählen, werden kritische Größe und Position in der Nische zum wesentlichen Erfolgsfaktor. Typische Ansätze sind eine opportunistische Bearbeitung des Automotive-Geschäfts, die Konzentration z. B. auf Aerospace und Defence oder eine Höherpositionierung auf technologisch anspruchsvolle Anwendungen wie z. B. der Feinbearbeitung. Typische Maßnahmen wie Standardisierung und Low-Cost-Fertigung bleiben auch beim Fokussieren essenziell.

Investieren: Spitzenposition durch Innovation und Fokus auf Service stetig weiter ausbauen

Nur die Spitzenunternehmen des deutschen Maschinenbaus können diese anspruchsvollen Anforderungen erfüllen. Nach unserer Einschätzung fallen weniger als vier Prozent aller Maschinen- und Anlagenbauunternehmen in diese Kategorie. Diese Unternehmen zeichnen sich durch eine globale Marktpräsenz, technologisch führende Produkte und ein starkes Software- und Service-Know-how aus.

Dabei ist die Anwendungskompetenz entscheidend. Das bloße Erfassen von Daten allein generiert keinen Mehrwert. Der Maschinenhersteller muss über eine Serviceeinheit verfügen, die die Informationen im Kontext der Kundenanwendung interpretieren kann. Nur so können Prozesse optimiert und die Produktivität des Kunden gesteigert werden.

In diesem Hinblick bieten insbesondere die Digitalisierung und KI enorme Chancen. Unternehmen, die bereit sind, in neue Technologien und die Weiterbildung ihrer Mitarbeiter zu investieren, können ihre Marktposition stärken und neue Geschäftsfelder erschließen.

Transformieren: An Trends orientieren und Kerngeschäft umstellen

Transformierende Unternehmen agieren in Märkten, in denen die Position durch technologische Disruptionen oder einem Einbruch von Kernmärkten verlorengegangen ist. Meist verfügen diese Unternehmen über technische Alleinstellungsmerkmale und traditionell eine gute Marktposition. Für zukünftigen Erfolg ist eine Überarbeitung des Geschäftsmodells sowie eine engere Orientierung an Wachstumsmärkten notwendig. Exemplarisch hierfür ist der Werkzeugmaschinenbau, der mit dem Strukturwandel in der Automobilindustrie neue Lösungen für E-Mobilität finden muss. Ein Beispiel hierfür ist die Heidelberger Druckmaschinen AG, die neben Druckmaschinen inzwischen Ladestationen für Elektroautos produziert. Mittelständische Unternehmen, die nicht über ausreichende Substanz verfügen, stehen zunehmend vor der Herausforderung, strategische Partnerschaften mit asiatischen oder nordamerikanischen Marktbegleitern einzugehen.

Downsizing: Ein Drittel aller deutschen Maschinenbauer befindet sich in akuter Gefahr

Die weiterhin zunehmende Konkurrenz und die angespannte Weltkonjunktur bedrohen insbesondere das Fortbestehen kleinerer und mittelständischer Unternehmen im Maschinen- und Anlagenbau.

Aus Sicht von bachert&partner haben betroffene Unternehmen zwei aktive Handlungsalternativen: Entweder eine Anlehnung an große Unternehmen durch Verkauf oder ein Downsizing der Strukturen in Verbindung mit einer Neupositionierung. Partnerschaften, sowohl innerhalb der Branche als auch mit Technologieunternehmen, können somit zusätzlich zur Innovationskraft beitragen und den Marktzugang erleichtern. Downsizing erfordert, dass das Unternehmen seinen Handlungsbedarf erkennt und eine angepasste Strategie entwickelt. Mit externer Hilfe kann das Fortbestehen in einer Nische bei entsprechender Marktattraktivität gelingen – ähnlich wie bei einer Fokussierung, jedoch mit einer deutlichen Reduzierung der Unternehmensstrukturen.

Der Wandel weg vom klassischen hin zum spezialisierten, technologiegetriebenen Maschinenbauer ist nicht mehr aufzuhalten und bedeutet Anpassung oder Aussterben

Der deutsche Maschinenbau steckt in der tiefsten strukturellen Krise seit dem Zweiten Weltkrieg – ein Umbruch, welcher das Fundament der erfolgsverwöhnten Vorzeigebranche bedroht.

Die deutschen Hersteller müssen in diesem Umfeld ihre Geschäftsmodelle anpassen. Die Integration von KI in Produktionsprozesse kann enorme Effizienzsteigerungen im Prozess und der Anwendung generieren. Um hier Schritt zu halten, werden unter anderem Kooperationen mit Start-ups und Technologieunternehmen immer wichtiger, auch um Innovationspotenziale voll auszuschöpfen.

Investitionen in die Bereiche Digitalisierung, Automatisierung, Künstliche Intelligenz (KI), Wasserstoff und Green-Tech werden für die zukünftige Marktstellung von entscheidender Bedeutung sein – nicht zuletzt auch, um mit den chinesischen Wettbewerbern Schritt halten zu können.

Nach unserer Einschätzung wird sich die Marktschwäche mindestens noch bis Ende 2025 über wesentliche Fachbereiche ziehen. Unsere Analysen zeigen, dass aktuell mindestens jeder dritte Maschinen- und Anlagenbauer in Deutschland defizitär ist, im Werkzeugmaschinenbau sogar jeder zweite. Bei einer anhaltenden Krise kann folglich mit einer breiten strukturellen Bereinigung der Branche gerechnet werden, welche weiter an Dynamik gewinnen wird. Mit einer Erholung der Konjunktur und damit einem Aufatmen der Branche ist frühestens 2026/2027 zu rechnen.

Angesichts der tiefgreifenden Krise ist jetzt entschlossenes Handeln unerlässlich. Wer nicht bereit ist, sich zu transformieren, riskiert, in der kommenden Marktbereinigung zu scheitern. Auch eine klare Strategie für den Umgang mit der anhaltenden Krise entscheidet über das Überleben in den nächsten Jahren.

Bachert Unternehmensberatung GmbH & Co. KG

Bolzstraße 7

70173 Stuttgart

Telefon: +49 (711) 2030-730

http://bachert-partner.de

Marketing

E-Mail: nstraub@bachert-partner.de

![]()