Dabei kann die Übernahme von anderen Unternehmen für viele mittelständische Unternehmen eine attraktive Möglichkeit sein, ihre Wachstumsstrategie zu beschleunigen und die eigene Wettbewerbsposition zu stärken.

Das kann strategisch geplant werden oder ergibt sich vielleicht auch zufällig, weil z.B. ein starker Wettbewerber plötzlich zum Verkauf steht. Solche Möglichkeiten sollten auch mittelständische Unternehmen nicht liegenlassen, insbesondere vor dem Hintergrund steigender Zinsen und sinkender Unternehmensbewertungen sowie der Megatrends demografischer Wandel, digitale Transformation und ESG.

Natürlich ist die Suche nach einem geeigneten Zielunternehmen in diesem schwierigen wirtschaftlichen Umfeld nach wie vor keine leichte Aufgabe. Die objektiv sinkenden Bewertungen sind für potenzielle Verkäufer attraktiver Unternehmen derzeit nicht immer überzeugend.

Und genau darin liegt derzeit die Chance. Reine Finanzinvestoren müssen ihre Kaufpreisangebote häufig auf Basis einer stand-alone-Betrachtung des Zielunternehmens kalkulieren (isolierte Betrachtung nur des Kaufobjekts). Dagegen sind mittelständische Unternehmen in der Lage, ihre strategischen Überlegungen für eine Übernahme in die Bewertung einfließen zu lassen. Im Wettbewerb um attraktive Zielunternehmen haben Mittelständler aus unserer Sicht derzeit besonders gute Chancen, sich durchzusetzen. Voraussetzung ist, dass auch sie den Verkäufern ein hohes Maß an Transaktionssicherheit bieten können.

Um als mittelständisches Unternehmen auf solche Gelegenheiten gut vorbereitet zu sein, lohnt es sich, vorab das Finanzierungs-bzw. Verschuldungspotenzial des eigenen Unternehmens zu analysieren und die Ergebnisse mit der eigenen Wachstumsstrategie abzugleichen.

Eine der wichtigen Fragen im Rahmen von M&A-Überlegungen lautet häufig: Welchen Kaufpreis kann und will ich mir als mittelständisches Unternehmen leisten?

Einen Teil der Antwort liefert unter anderem die sogenannte „Verschuldungskapazität“. Hierbei wird unter Berücksichtigung der aktuell am Markt realisierbaren Strukturen von Akquisitionsfinanzierungen abgeleitet, wie hoch der maximale Finanzierungsbeitrag von Fremdkapitalgebern für ihre Unternehmensübernahme sein könnte. In diese Analyse fließen u.a. die Unternehmens- und Finanzplanung, die bereits bestehende Unternehmensfinanzierung sowie die zukünftigen freien Cashflows des eigenen Unternehmens und des (einer) potenziellen Zielgesellschaft ein.

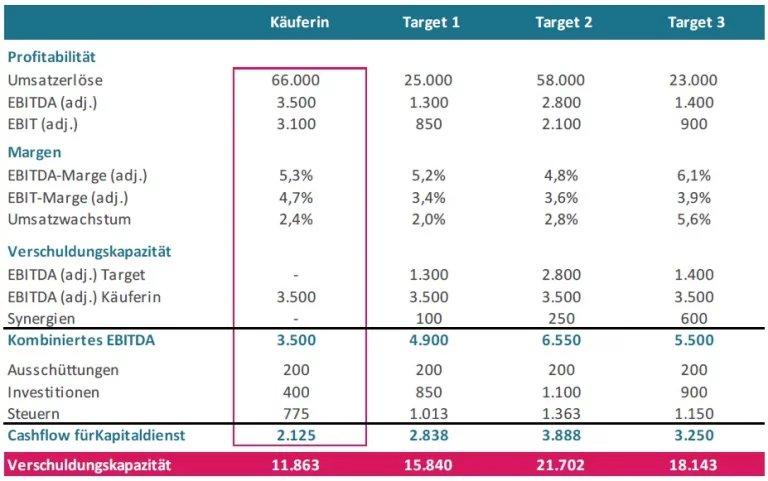

Das folgende Beispiel zeigt stark vereinfacht, wie die Verschuldungskapazität zur Analyse und Bewertung von M&A-Optionen genutzt im Mittelstand genutzt werden kann.

Hier hat ein Unternehmer realisiert, dass sich bei drei interessanten Wettbewerbern, aufgrund ungelöster Unternehmensnachfolgen, kurz- bis mittelfristig Chancen auf eine Übernahme ergeben werden. Um sich auf künftige Verhandlungen vorzubereiten und die eigene Handlungsfähigkeit zu erhöhen, wird das spezifische Finanzierungspotenzial für die Übernahme der Wettbewerber analysiert.

Die Analyse kann in einem ersten Schritt auf Basis öffentlich zugänglicher Zahlen, Branchenprognosen sowie eigener Erwartungen erfolgen. Darüber hinaus sollte die Analyse u.a. durch Überlegungen zur bestehenden Finanzierung der analysierten Unternehmen sowie zur vorhandenen Liquidität ergänzt werden.

Dieses Beispiel aus unserer Praxis zeigt, dass unter Berücksichtigung der Ertragskraft der Zielunternehmen die Übernahme jedes der obigen Wettbewerber grundsätzlich realisierbar ist. Das neue Gesamtunternehmen (nach erfolgter Übernahme) könnte – unter den getroffenen Annahmen und je nach Target – eine Gesamtverschuldung von bis zu 15,8 Mio. € bis 21,7 Mio. € nachhaltig tragen. Abhängig von

- der bereits bestehenden Verschuldung,

- der freien Liquidität, die für die Akquisition eingesetzt werden soll,

- dem Umfang der geplanten Investitionen und Ausschüttungen und insbesondere

- dem strategischen Fit des Targets

können nun erste fundierte Einschätzungen zu einem Kaufpreis für das jeweilige Target getroffen und ggf. Ideen zu Finanzierungskonzepten skizziert werden.

Ergänzt man die Analyse um einen Vergleich wichtiger Finanzkennzahlen – ggf. unter Berücksichtigung zu hebender Effizienzvorteile -, lassen sich die potenziellen Targets nach ihrer finanziellen Attraktivität sinnvoll priorisieren, wie in den folgenden Diagrammen dargestellt.

Gut aufgestellte Unternehmen können das aktuelle Umfeld nutzen, um durch strategische Akquisitionen die Unternehmensentwicklung voranzutreiben und ihre Wettbewerbsposition weiter zu stärken. Wir unterstützen Sie gerne bei der Analyse Ihrer Wettbewerber und der Prüfung Ihrer Optionen – sprechen Sie uns an.

Bekim Asani ist Partner bei Steinbeis M&A in Hamburg und verfügt über 20 Jahre Erfahrung in der Beratung von Unternehmerfamilien. Er ist Bankkaufmann, Diplom-Kaufmann (FH), Certified Valuation Analyst (CVA) und hält einen LL.M. der Universität Münster. Als Experte in den Bereichen M&A und Corporate Finance hat er zahlreiche mittelständische Unternehmen erfolgreich bei der Finanzierung von Übernahmen begleitet.

Steffen Tutschka ist gelernter Rechtsanwalt und seit 2019 Partner der Steinbeis M&A Partners GmbH. Zuvor war er Leiter der Strategie- / M&A Abteilung bei größeren, familiengeführten Konzernen (Umsatz >6 Mrd.) mit Schwerpunkten in der Automobil – und verarbeitenden Industrie.

Viele der dort üblichen Werkzeuge und Strategien wendet er erfolgreich auf Projekte im Mittelstand an, um so neue Perspektiven und Möglichkeiten zu eröffnen.

Steinbeis M&A Partners GmbH

Neue Mainzer Str. 52-58

60311 Frankfurt am Main

Telefon: +49 (69) 17075761-0

http://steinbeis-finance.de/

Partner Hamburg

E-Mail: asani@steinbeis-finance.de

Partner München

E-Mail: tutschka@steinbeis-finance.de

Assistentin Geschfätsleitung

E-Mail: s.koehler@steinbeis-finance.de

![]()