Transaktions-Highlights:

• Neuer Einstieg in den Uransektor in den USA – Die Akquisition und Allianz wird CUR voraussichtlich als neuen Akteur im Uransektor der USA etablieren. Die USA sind derzeit der größte Erzeuger von Atomstrom in der Welt und damit auch der größte Verbraucher von Uran. Gleichzeitig ist die heimische Uranproduktion aufgrund niedriger Preise und wettbewerbswidriger Praktiken ausländischer Anbieter fast nicht existent. Ende 2020 genehmigte die US-Regierung die vorgeschlagene Einrichtung einer nationalen strategischen Uranreserve in den USA. Es wird erwartet, dass Uran, das von CUR in einem der erworbenen Projekte abgebaut und in der White Mesa Mill von Energy Fuels in der Nähe von Blanding, Utah, zu Natururankonzentraten verarbeitet wird, für die vorgeschlagene Reserve in Frage kommt.

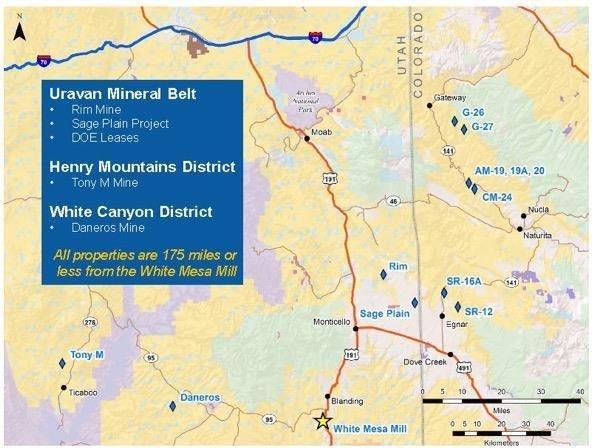

• Erschließt den Wert von ehemals produzierenden Minen, die genehmigt und für einen schnellen Neustart gut positioniert sind – Das Portfolio der Projekte, die gemäß der Transaktion erworben werden, umfasst neben anderen Vermögenswerten die folgenden drei genehmigten, ehemals produzierenden Minen in Utah, die voraussichtlich der unmittelbare Fokus von CUR sein werden:

o Tony M Mine – Das Projekt befindet sich im Gebiet der Henry Mountains im Südosten Utahs und ist eine groß angelegte, vollständig erschlossene und genehmigte Untertagemine, die zuletzt im Jahr 2008 in Betrieb war.

o Mine Daneros – Das Projekt befindet sich im White Canyon District und ist eine vollständig erschlossene und genehmigte Untertagemine, die zuletzt 2013 in Produktion war.

o Rim Mine – Das Projekt befindet sich im East Canyon Teil des Uravan Mineral Belt und ist eine vollständig erschlossene und genehmigte Untertagemine, die zuletzt im Jahr 2009 in Produktion war.

• Strategische Allianz mit Energy Fuels, dem führenden Uranproduzenten in den USA – Mit dem Vertrag über die Lohnmahlung für die Produktion aus den Projekten, der mit dem Abschluss der Transaktion abgeschlossen wird, wird CUR der einzige derzeitige Uranentwickler in den USA (neben Energy Fuels) mit garantiertem Zugang zur White Mesa Mühle von Energy Fuels, der einzigen genehmigten und in Betrieb befindlichen konventionellen Uranmühle in den USA.

• Überzeugende Akquisitionsbedingungen und -struktur – Die an Energy Fuels zu zahlende Gegenleistung für den Erwerb der Projekte und für die Sicherstellung der Lohnmahl- und Betriebsvereinbarungen umfasst 2 Mio. US$, die bei Abschluss zahlbar sind, 6 Mio. Cdn$ an aufgeschobenen Barmitteln, die im Laufe der Zeit zahlbar sind, 5 Mio. Cdn$ an aufgeschobenen Barmitteln, die bei Beginn der kommerziellen Produktion zahlbar sind, und eine solche Anzahl an CUR-Aktien, die dazu führt, dass Energy Fuels unmittelbar nach Abschluss 19,9 % der ausstehenden CUR-Stammaktien hält. CUR wird Energy Fuels außerdem eine Managementgebühr sowie eine Mühlengebühr für das in den Projekten in Zukunft produzierte Erz zahlen.

• Vorstand wird durch Mark Chalmers gestärkt. Es wird erwartet, dass Mark Chalmers, Präsident und CEO von Energy Fuels, nach Abschluss der Transaktion dem CUR-Vorstand beitreten wird. Herr Chalmers, ein ausgebildeter Bergbauingenieur, ist eine anerkannte Führungspersönlichkeit im Uransektor, sowohl in den USA als auch weltweit, und wird seine jahrzehntelange Erfahrung in der Entwicklung von Uranprojekten und im Bergbau bei CUR einbringen.

Philip Williams, Präsident und CEO von CUR, kommentierte: "Wir könnten uns über die heutige Ankündigung nicht mehr freuen. Unsere Strategie war es, Uranprojekte auf der ganzen Welt zu erwerben, eine kritische Masse zu schaffen und die Akquisition größerer, fortgeschrittener Projekte anzupeilen. Während die kürzlich angekündigte Akquisition des hochgradigen Matoush-Projekts in Quebec für CUR ein großer Schritt nach vorne war, stellt die heutige Akquisition und Allianz mit Energy Fuels einen riesigen Sprung dar. Mit einer einzigen Transaktion steigen wir in den wichtigen US-Uransektor ein, indem wir in der Vergangenheit produzierende Minen erwerben, die genehmigt und gut positioniert sind für einen schnellen Neustart, wenn die Marktbedingungen stimmen. Und mit der Vereinbarung über die Lohnmahlung für die Projekte sind wir nun das einzige Unternehmen neben Energy Fuels, das sich einen garantierten Zugang zur White Mesa Mühle gesichert hat. Dies ist eine wirklich einzigartige Position für CUR. Zusammen mit den Betriebsvereinbarungen, die es uns ermöglichen, von der jahrzehntelangen Erfahrung des Energy Fuels-Teams mit diesen Projekten zu profitieren, und der Aufnahme von Mark Chalmers in den Vorstand, sind die Vorteile für CUR und seine Aktionäre beträchtlich. ”

Mark Chalmers kommentierte: "Diese Transaktion hat alle Merkmale einer echten Win-Win-Situation für beide Parteien. Energy Fuels verfügt derzeit über das größte und hochwertigste Portfolio an Uranproduktions-, Erschließungs- und Explorationsprojekten in den USA. Bei den Anlagen, die wir an CUR verkaufen, handelt es sich um bewährte Uranminen in den USA, deren Produktion seit 2006 mehr als 1.050.000 Pfund Uran in den USA ausmachte, womit diese Minen in diesen Jahren den fünften Platz unter allen derzeitigen Uranproduzenten in den USA einnehmen würden. Da sich Energy Fuels jedoch auf seine Kernprojekte – die ISR-Liegenschaften Nichols Ranch und Alta Mesa sowie die konventionellen Liegenschaften Pinyon Plain, La Sal und andere – konzentriert, glauben wir nicht, dass die Märkte die Projekte innerhalb unseres umfangreichen Portfolios an außergewöhnlichen Vermögenswerten richtig bewertet haben. Wir glauben, dass bestimmte Vermögenswerte, wie die Projekte, zum Vorteil von Energy Fuels und seinen Aktionären neu positioniert werden können, um den vollen Wert unseres umfangreichen Portfolios zu realisieren, vorausgesetzt, wir finden das richtige Vehikel, um den Wert dieser Vermögenswerte zu erschließen. Bei dieser Transaktion glauben wir, dass wir dieses Vehikel in CUR gefunden haben. Da ich das Team hinter CUR seit fast 15 Jahren kenne und mit ihm zusammengearbeitet habe, habe ich genau beobachtet, wie sie die Unterstützung des Marktes für ihre Konsolidierungsstrategie gewonnen haben. Aus diesem Grund haben wir die Transaktion so strukturiert, dass Energy Fuels durch eine 19,9-prozentige Beteiligung ein signifikantes Exposure an der zukünftigen Aktienkursentwicklung von CUR erhält, was unseren Glauben an und unser Engagement für diese Assets unterstreicht. Mein Eintritt in den Vorstand von CUR sowie der Abschluss der Lohnmahl- und Betriebsvereinbarungen für die Projekte durch Energy Fuels sollten auch ein starkes Signal dafür sein, wie wichtig wir unsere Allianz mit CUR für diese Anlagen sehen."

Bedingungen des Asset-Kaufvertrags

Gemäß dem Kaufvertrag erwirbt CUR von den EF-Parteien 100 % der Minen Tony M, Daneros und Rim in Utah sowie das Grundstück Sage Plain und acht DOE-Lizenzen in Colorado für den folgenden Preis:

– die Zahlung von 2,0 Millionen US-Dollar in bar, zahlbar bei Abschluss der Transaktion;

– die Ausgabe derjenigen Anzahl von CUR-Aktien, die dazu führt, dass Energy Fuels unmittelbar nach Abschluss der Transaktion 19,9 % der ausstehenden CUR-Stammaktien hält;

– die Zahlung von 3,0 Millionen Cdn$ in bar am oder vor dem 18-monatigen Jahrestag des Abschlusses der Transaktion;

– die Zahlung von weiteren 3,0 Millionen Cdn$ in bar am oder vor dem 36-monatigen Jahrestag des Abschlusses der Transaktion; und

– die Zahlung von bis zu 5,0 Mio. Cdn$ in Form von bedingten Barzahlungen, die an das Erreichen einer kommerziellen Produktion in der Mine Tony M, der Mine Daneros und der Mine Rim gebunden sind.

Der Kaufvertrag enthält eine Bestimmung über die Rückgabe der Projekte an Energy Fuels für den Fall, dass CUR die aufgeschobenen Barzahlungen wie oben beschrieben nicht leistet.

Der Abschluss der Transaktion hängt von der Erfüllung bestimmter Abschlussbedingungen ab, unter anderem davon, dass CUR die Genehmigung der TSX Venture Exchange erhält. Alle in Verbindung mit der Vereinbarung emittierten Wertpapiere unterliegen einer Haltefrist von vier Monaten und einem Tag ab dem Datum der Emission.

Die strategische Allianz

Die strategische Allianz zwischen CUR und Energy Fuels für die Projekte umfasst drei Schlüsselkomponenten:

1. Das Toll-Milling-Abkommen – Im Rahmen dieses Abkommens werden die EF-Parteien das in den Projekten abgebaute Erz in der White Mesa Mill gebührenpflichtig mahlen, wobei CUR eine Gebühr für das gebührenpflichtige Mahlen entrichten und bestimmte andere Bedingungen erfüllen muss.

2. Die Betriebsvereinbarungen – Im Rahmen dieser Vereinbarungen erbringen die EF-Parteien gegen eine Gebühr fortlaufende Dienstleistungen, um die Projekte in gutem Zustand zu halten, sowie zusätzliche Dienstleistungen, die von den Parteien vereinbart werden.

3. Die Investorenrechte-Vereinbarung – Gemäß dieser Vereinbarung hat Energy Fuels, solange seine Beteiligung an CUR bei oder über 10 % liegt, Anspruch auf Beteiligungsrechte, um seine anteilige Beteiligung an CUR aufrechtzuerhalten und einen Kandidaten für das Board of Directors von CUR zu ernennen. Energy Fuels hat auch bestimmten Weiterverkaufsbeschränkungen für die von ihm gehaltenen Aktien von CUR zugestimmt und wird unter bestimmten Umständen Stimmrechtsunterstützung leisten.

Stärkung des Vorstandes

Gemäß den Bedingungen der Vereinbarung über die Investorenrechte, die bei Abschluss der Transaktion abgeschlossen wird, ist Energy Fuels berechtigt, ein Mitglied für den Vorstand von CUR zu nominieren, solange Energy Fuels seine Beteiligung an den Stammaktien von CUR bei oder über 10 % hält. Es wird erwartet, dass Energy Fuels nach Abschluss der Transaktion Mark Chalmers, seinen derzeitigen Präsidenten und CEO, für das Board of Directors von CUR nominieren wird. Herr Chalmers hat fast seine gesamte Karriere in der Uranindustrie verbracht und übernahm am 1. Februar 2018 die Rolle des Präsidenten und Chief Executive Officer von Energy Fuels. Er kehrte am 1. Juli 2016 zu Energy Fuels zurück, nachdem er 15 Jahre lang in der Uranbranche in der südlichen Hemisphäre gearbeitet hatte. Von 2011 bis 2015 war Chalmers als Executive General Manager of Production bei Paladin Energy Ltd. tätig, einem Uranproduzenten mit Anlagen in Australien und Afrika, einschließlich der Minen Langer Heinrich und Kayelekera, wo er als Betriebsleiter eine nachhaltige, signifikante Steigerung der Produktion bei gleichzeitiger Senkung der Betriebskosten überwachte. Er verfügt auch über umfangreiche Erfahrung in der ISR-Uranproduktion, einschließlich der Leitung der Beverley Uranmine im Besitz von General Atomics (Australien) und der Highland Mine im Besitz der Cameco Corporation (USA). Herr Chalmers hat auch mehrere der größten Akteure im Uranversorgungssektor beraten, darunter BHP Billiton, Rio Tinto und Marubeni, und war bis vor kurzem Vorsitzender des Australian Uranium Council, eine Position, die er 10 Jahre lang innehatte. Herr Chalmers ist ein registrierter professioneller Ingenieur und hat einen Bachelor of Science in Bergbauingenieurwesen von der Universität von Arizona.

Die Tony M Mine

Die Tony M Mine befindet sich im östlichen Garfield County, Utah, etwa fünf Meilen nördlich von Ticaboo, Utah und etwa 127 Straßenmeilen westlich der White Mesa Mill. Die Lagerstätte bildet derzeit einen Teil des Henry Mountains Complex.

Die Uranmineralisierung auf dem Grundstück befindet sich in einem günstigen Sandstein des Salt Wash Member der Morrison-Formation, einer der wichtigsten Uranlagerstätten in den USA. Die Mineralisierung besteht in erster Linie aus Coffinit mit geringem Uraninit, das in der Regel in enger Verbindung mit einer Vanadiummineralisierung auftritt.

Die Tony M Mine wurde ursprünglich von Plateau Resources Ltd. ("Plateau") in den späten 1970er Jahren erschlossen, um seine Muttergesellschaft Consumers Power Company (Consumers) aus Michigan mit Kernbrennstoff zu versorgen. Im Jahr 1984 wurde der Betrieb eingestellt.

Im Februar 2007 erwarb die Denison Mines Corp. ("Denison") das Grundstück Tony M und nach Sanierungsarbeiten und der Wiedererrichtung von Oberflächenanlagen im Jahr 2006 die erforderlichen Betriebsgenehmigungen für die Wiedereröffnung des Untertagebaus von Tony M erhalten, woraufhin sie im September 2007 mit den Bergbauaktivitäten begann. Denison betrieb die Mine von September 2007 bis November 2008. Die folgende Tabelle zeigt die historische Produktion der Mine Tony M durch Plateau und Denison:

Im Jahr 2008 wurde die Tony-M-Mine in den Wartungs- und Instandhaltungszustand versetzt. Im Juni 2012 erwarb Energy Fuels alle Urangrundstücke von Denison in den Vereinigten Staaten, einschließlich des Henry-Mountain-Komplexes. Seit dem Erwerb des Henry-Mountains-Komplexes hat Energy Fuels keine weiteren Explorationsarbeiten und keine weitere Minenerschließung in der Tony-M-Mine durchgeführt. Die Tony M Mine wird derzeit in einem betriebsbereiten Zustand gehalten, wobei alle erforderlichen Genehmigungen vorhanden sind, um den Betrieb wieder aufzunehmen, sobald die Marktbedingungen dies zulassen.

Im Juni 2012 erstellte Roscoe Postle Associates Inc. für Energy Fuels einen technischen Bericht mit dem Titel "Technical Report on the Henry Mountains Complex Uranium Property, Utah U.S.A. ", in dem die in der nachstehenden Tabelle angeführte Mineralressourcenschätzung für die Mine Tony M detailliert beschrieben wurde. Diese Mineralressourcenschätzung gilt als "historische Schätzung" für CUR gemäß der Definition von NI 43-101 – Standards of Disclosure for Mineral Projects ("NI 43-101"). Eine qualifizierte Person hat keine ausreichenden Arbeiten durchgeführt, um die historische Schätzung als aktuelle Mineralressource zu klassifizieren, und CUR behandelt die historische Schätzung nicht als aktuelle Mineralressource. Siehe unten unter "Technical Disclosure and Qualified Person".

Nach Abschluss der Transaktion beabsichtigt CUR, ein Programm zur Verifizierung der historischen Schätzung als aktuelle Mineralressourcenschätzung durchzuführen und eine vorläufige wirtschaftliche Bewertung vorzunehmen, um die Kosten, die Erschließungsaktivitäten und die Zeit zu quantifizieren, die erforderlich sind, um die Mine wieder in Produktion zu bringen.

Die Mine Daneros

Die Mine Daneros befindet sich auf dem Colorado Plateau im San Juan County, Utah, etwa 70 Meilen westlich der White Mesa Mill. Das Grundstück befindet sich im Red Canyon-Teil des White Canyon Mining District.

Größere Uranvorkommen im White Canyon District kommen an oder in der Nähe der Basis der obertriaszeitlichen Chinle-Formation vor, in fluvialen Kanalablagerungen des Shinarump-Members, dem basalen Member der Chinle-Formation. Die Uranmineralisierung scheint mit energiearmen Ablagerungsumgebungen in Zusammenhang zu stehen, da das Uran in fluvialen Sandsteinen lokalisiert ist, die unter organisch reichem Lakustrinen-Sumpf-Schlammstein und kohlenstoffhaltigen Deltafrontsedimenten liegen.

Die Mine Daneros war von 2009 bis Oktober 2012 in Betrieb, als die Mine auf Standby gesetzt wurde. Zunächst brachte White Canyon Uranium Limited ("White Canyon") die Mine in Produktion, indem sie im Rahmen eines Lohnmahlvertrages mit Denison Mühlenmaterial an die White Mesa Mill lieferte. Daneros war der wichtigste Vermögenswert von White Canyon. Denison erwarb White Canyon im Juni 2011 für 57 Mio. AU$ in bar und betrieb die Mine weiter, bis der Betrieb in den USA im Juni 2012 von Energy Fuels übernommen wurde. Die folgende Tabelle zeigt die historische Produktion der Mine Daneros:

Im März 2018 erstellte Peters Geosciences für Energy Fuels einen technischen Bericht mit dem Titel "Updated Report On The Daneros Mine Project, San Juan County, Utah, U.S.A.", in dem die in der nachstehenden Tabelle dargestellte Mineralressourcenschätzung für die Mine Daneros detailliert beschrieben wurde. Diese Mineralressourcenschätzung gilt als "historische Schätzung" für CUR gemäß der Definition von NI 43-101. Eine qualifizierte Person hat keine ausreichenden Arbeiten durchgeführt, um die historische Schätzung als aktuelle Mineralressource zu klassifizieren, und CUR behandelt die historische Schätzung nicht als aktuelle Mineralressource. Siehe unten unter "Technische Offenlegung und qualifizierte Person".

Die Mine Daneros ist weiterhin vollständig genehmigt und gut positioniert, um den Betrieb zügig wieder aufzunehmen, sobald die Marktbedingungen dies zulassen. Nach Abschluss der Akquisition beabsichtigt CUR, Oberflächenbohrungen durchzuführen, um die historische Schätzung als aktuelle Mineralressourcenschätzung und die Konnektivität der Ressourcen zu verifizieren. Nach der Wiederaufnahme des Minenbetriebs erwartet CUR die Durchführung von Untertage-Langlochbohrungen, um die wahrscheinliche Lage jeglicher Mineralressourcen zu bestimmen und festzustellen, wo die Minenvorkommen am besten erschlossen werden können.

Die Rim Mine

Die Rim Mine ist eine genehmigte, ehemals produzierende Mine, die sich 15 Meilen nordöstlich von Monticello, Utah, im San Juan County befindet, etwa 62 Straßenmeilen von der White Mesa Mill entfernt. Das Grundstück besteht aus 26 nicht patentierten Bergbau-Claims, einer privaten Pacht und einer Mineralienpacht des Staates Utah mit einer Gesamtfläche von ca. 1.100 Acres. Die Mine wurde seit Mitte der 1960er Jahre in regelmäßigen Abständen betrieben. Der letzte Abbau erfolgte Anfang 2008 durch Denison und wurde Ende 2010 eingestellt. Energy Fuels erwarb die Liegenschaft im Jahr 2012 und unterhält sie seither im Rahmen von Pflege- und Wartungsarbeiten, sodass sie mit relativ geringen Genehmigungs- oder Erschließungskosten wieder in Betrieb genommen werden kann, wenn die Marktbedingungen dies zulassen.

Eine frühere interne Ressourcenschätzung von Energy Fuels (diese Schätzung wurde nicht gemäß den Offenlegungsstandards von NI 43-101 durchgeführt) wies darauf hin, dass das Projekt hohe Vanadiumgehalte von 1,83 % V2O5 und ein Uran-Vanadium-Verhältnis von ~9,15:1 aufweist; die nachstehende Tabelle enthält die frühere Ressourcenschätzung (unter Verwendung anderer Kategorien als jener, die in Abschnitt 1.2 und 1.3 von NI 43-101 angegeben sind). Diese Schätzung wird als "historische Schätzung" für CUR gemäß der Definition in NI 43-101 betrachtet. Eine qualifizierte Person hat keine ausreichenden Arbeiten durchgeführt, um die historische Schätzung als aktuelle Mineralressource zu klassifizieren, und CUR behandelt die historische Schätzung nicht als aktuelle Mineralressource. Siehe unten unter "Technische Offenlegung und qualifizierte Person".

Sage Plain

Das Grundstück Sage Plain befindet sich etwa 16 Meilen nordöstlich von Monticello, Utah, und etwa 54 Straßenmeilen von der White Mesa Mill entfernt. Der Sage Plain District (auch als Egnar District oder Summit Point District bezeichnet) ist ein Teil des größeren Slick Rock District. Er ist die südwestliche Fortsetzung des produktiven Uravan Mineral Belt in Utah.

Uran-Vanadium-Lagerstätten wurden erstmals in den 1880er Jahren in der Morrison-Formation 32 Meilen nördlich des Sage Plain-Projekts entdeckt. Die Uran- und Vanadiummineralisierung beim Sage Plain-Projekt befindet sich in Sandsteinen des Salt Wash Member der Morrison-Formation, die auch die Wirtseinheit für die Uranlagerstätten bei der Rim Mine, dem Tony M-Projekt und den DOE-Pachtgebieten im westlichen Colorado ist. Die Morrison-Sedimente akkumulierten als oxidierter Detritus in der fluvialen

Umgebung. Es gab jedoch isolierte Umgebungen, in denen reduzierte Bedingungen herrschten, wie z. B. Altarme und kohlenstoffreiche Punktbarren, in denen sich das Uran absetzte. Obwohl Sage Plain Teil des Uravan Mineral Belt ist, weist es ein deutlich höheres Verhältnis von V2O5:U3O8 im Gestein auf als die weiter nördlich gelegenen Lagerstätten. Vanadium könnte aus den detritischen Eisen-Titan-Mineralkörnern ausgelaugt und anschließend zusammen mit oder vor dem Uran abgelagert worden sein.

Das Projektgebiet befindet sich an der Stelle der historischen Calliham-Mine. Der aktuelle Landbesitz von Sage Plain besteht aus zwei kostenpflichtigen Mineralpachtverträgen, die sich über etwa 960 Acres erstrecken (Calliham und Crain), sowie einem Pachtvertrag des Staates Utah über 640 Acres.

Die Calliham Mine war von den 1970er bis in die frühen 1980er Jahre durch Atlas Minerals in Produktion. Das Grundstück der Calliham Mine wurde in den frühen 1970er Jahren von der Hecla Mining Company erkundet. Die Calliham-Pacht wurde von Atlas Minerals erworben und ging im März 1976 in Produktion. Atlas Minerals zog sich Mitte der 1980er Jahre aus dem Urangeschäft in der Region zurück. Die Calliham-Mine und die zugehörigen Pachtgebiete wurden 1988 von Umetco Minerals ("Umetco") erworben und in den Jahren 1990-1991 während eines Anstiegs der Vanadiumpreise kurzzeitig betrieben. Während der Amtszeit von Umetco produzierte die Calliham-Mine 13.300 Tonnen Erz mit durchschnittlich 0,21% U3O8 (~56.000 lbs. U3O8) und 1,29% V2O5 (~343.000 lbs V2O5). Dieses Erz wurde in der White Mesa Mill in der Nähe von Blanding, Utah, gemahlen. Die gesamte Infrastruktur der historischen Mine wurde entfernt und alle Genehmigungen sind erloschen. Die folgende Tabelle zeigt die historische Produktion der Mine Calliham:

In einem technischen Bericht mit dem Titel "UPDATED TECHNICAL REPORT ON SAGE PLAIN PROJECT (Including the Calliham Mine)" vom 18. März 2015 wurde die in der nachstehenden Tabelle angeführte Mineralressourcenschätzung veröffentlicht. Diese Mineralressourcenschätzung gilt als "historische Schätzung" für CUR gemäß der Definition von NI 43-101. Eine qualifizierte Person hat keine ausreichenden Arbeiten durchgeführt, um die historische Schätzung als aktuelle Mineralressource zu klassifizieren, und CUR behandelt die historische Schätzung nicht als aktuelle Mineralressource. Siehe unten unter "Technische Offenlegung und qualifizierte Person".

Die DOE-Leasingverträge

Die DOE-Pachtgebiete befinden sich im historisch produktiven Uravan Mineral Belt in den Bezirken Mesa, Montrose und San Miguel, Colorado. Die Tracts sind mit C-SR-12, C-SR-16A, C-AM-19, C-AM-19A, C-AM-20, C-CM-24, C-G-26 und C-G-27 bezeichnet. Die Pachtgebiete befinden sich 80-175 Straßenmeilen von der White Mesa Mill entfernt. Neue 10-Jahres-Pachtverträge für diese Pachtgebiete wurden von Energy Fuels am 6. Januar 2020 abgeschlossen.

Technische Offenlegung und qualifizierte Person

Die in dieser Pressemitteilung enthaltenen wissenschaftlichen und technischen Informationen wurden von Dean T. Wilton, CPG-7659, der eine qualifizierte Person" (gemäß NI 43-101) ist, geprüft und genehmigt.

Jede der oben genannten Schätzungen gilt als "historische Schätzung" gemäß der Definition von NI 43-101 für CUR wie folgt beschafft:

1. Tony M Mine: berichtet von Energy Fuels in einem technischen Bericht mit dem Titel "Technical Report on the Henry Mountains Complex Uranium Property, Utah U.S.A. ", erstellt von William E. Roscoe, Douglas H. Underhill und Thomas C. Pool von Roscoe Postle Associates, Inc. vom 27. Juni 2012;

2. Daneros Mine: von Energy Fuels in einem technischen Bericht mit dem Titel "Updated Report on the Daneros Mine Project, San Juan County, Utah, U.S.A. ", erstellt von Douglas C. Peters, C. P. G., von Peters Geosciences, vom 2. März 2018;

3. Rim-Mine: berichtet von Energy Fuels in einem internen Unternehmensbericht mit dem Titel "Rim Resource Evaluation", erstellt von Energy Fuels am 14. Juni 2018; und

4. Projekt Sage Plain: berichtet von Energy Fuels in einem technischen Bericht mit dem Titel "Updated Technical Report on Sage Plain Project (Including the Calliham Mine)", erstellt von Douglas C. Peters, CPG von Peters Geosciences, vom 18. März 2015.

In jedem Fall, außer in Bezug auf Rim, wird die historische Schätzung unter Verwendung der Kategorien von Mineralressourcen und Mineralreserven gemäß den CIM-Definitionsstandards des kanadischen Instituts für Mineralreserven und Mineralreserven, die durch Verweis in das National Instrument 43-101 aufgenommen wurden, gemeldet, und diese "historischen Schätzungen" werden von CUR nicht als aktuell angesehen. Die historischen Schätzungen für Rim entsprechen nicht den CIM-Definitionsstandards für Mineralressourcen und Mineralreserven, wie sie in NI 43-101 vorgeschrieben sind, und haben keine vergleichbare Ressourceneinstufung. In jedem Fall wird die Verlässlichkeit der historischen Schätzung als angemessen betrachtet, aber eine qualifizierte Person hat keine ausreichenden Arbeiten durchgeführt, um die historische Schätzung als aktuelle Mineralressource zu klassifizieren und CUR behandelt die historische Schätzung nicht als aktuelle Mineralressource. Die historischen Informationen geben einen Hinweis auf das Explorationspotenzial der Grundstücke, sind aber möglicherweise nicht repräsentativ für die erwarteten Ergebnisse.

Für die Mine Tony M, wie im oben erwähnten technischen Bericht offengelegt, wurden die historischen Mineralressourcen von Denison unter Anwendung der Konturmethode geschätzt und von Scott Wilson RPA im technischen Bericht von 2009 überprüft (Underhill und Roscoe, 2009). CUR müsste die wissenschaftlichen Informationen überprüfen und verifizieren sowie eine Analyse und einen Abgleich der Produktionsdaten durchführen, um die historische Schätzung von Tony M als aktuelle Mineralressource zu verifizieren.

Für die Mine Daneros, wie im oben erwähnten technischen Bericht offengelegt, wurde die historische Schätzung von Energy Fuels unter Verwendung eines Drahtgittermodells der mineralisierten Zone erstellt, das auf einem Cutoff-Gehalt von 0,05 % eU3O8 bei einer Mindestmächtigkeit von 1 Fuß basiert. CUR müsste Oberflächenbohrungen durchführen, um die Ressourcen und die Konnektivität der Ressourcen zu bestätigen, um die historische Schätzung von Daneros als aktuelle Mineralressource zu verifizieren.

Für die Rim-Mine wurde die historische Schätzung, wie im oben erwähnten internen Bericht offengelegt, intern von Energy Fuels unter Verwendung der Methode der inversen quadratischen Distanzinterpolation erstellt und durch die Methode des nächsten Nachbarn (polygonal) überprüft. CUR müsste ein Explorationsprogramm durchführen, einschließlich des Twinnings von historischen Bohrlöchern, um die historische Schätzung von RIM als aktuelle Mineralressource zu verifizieren.

Für das Projekt Sage Plain wurde die historische Schätzung, wie im oben erwähnten technischen Bericht offengelegt, von Peters Geosciences mit der modifizierten Polygonalmethode erstellt. CUR müsste ein Explorationsprogramm durchführen, einschließlich des Twinnings von historischen Bohrlöchern, um die historische Schätzung für Sage Plain als aktuelle Mineralressource zu verifizieren.

Über Energy Fuels Inc.

Energy Fuels ist ein führendes Uranbergbauunternehmen mit Sitz in den USA, das U3O8 an große Atomkraftwerke liefert. Energy Fuels produziert je nach Marktlage auch Vanadium aus einigen seiner Projekte und nimmt 2021 die kommerzielle Produktion von Seltenerdkarbonat auf. Der Firmensitz befindet sich in Lakewood, Colorado, in der Nähe von Denver, und alle Anlagen und Mitarbeiter befinden sich in den Vereinigten Staaten. Energy Fuels besitzt drei der wichtigsten Uranproduktionszentren in Amerika: die White Mesa Mill in Utah, das Nichols Ranch ISR Projekt in Wyoming und das Alta Mesa ISR Projekt in Texas. Die White Mesa Mill ist die einzige konventionelle Uranmühle, die heute in den USA in Betrieb ist. Sie hat eine lizenzierte Kapazität von über 8 Millionen Pfund U3O8 pro Jahr und ist in der Lage, Vanadium zu produzieren, wenn die Marktbedingungen dies rechtfertigen, sowie REE-Karbonat aus verschiedenen uranhaltigen Erzen. Das Nichols Ranch ISR-Projekt ist in Bereitschaft und hat eine lizenzierte Kapazität von 2 Millionen Pfund U3O8 pro Jahr. Das Alta Mesa ISR-Projekt ist ebenfalls in Bereitschaft und hat eine lizenzierte Kapazität von 1,5 Millionen Pfund U3O8 pro Jahr. Zusätzlich zu den oben genannten Produktionsanlagen verfügt Energy Fuels auch über eines der größten NI 43-101-konformen Uranressourcenportfolios in den USA und mehrere Uran- und Uran/Vanadium-Bergbauprojekte in Bereitschaft und in verschiedenen Stadien der Genehmigung und Entwicklung. Der primäre Handelsmarkt für die Stammaktien von Energy Fuels ist die NYSE American unter dem Handelssymbol "UUUU", und die Stammaktien von Energy Fuels sind auch an der Toronto Stock Exchange unter dem Handelssymbol "EFR" notiert. Die Website von Energy Fuels lautet: www.energyfuels.com

Über International Consolidated Uranium

International Consolidated Uranium Inc. (TSXV: CUR) ist gut finanziert, um seine Strategie der Konsolidierung und Weiterentwicklung von Uranprojekten rund um den Globus umzusetzen. Das Unternehmen hat eine 100%ige Beteiligung an sieben Uranprojekten in Australien, Kanada und Argentinien erworben oder ist Optionsvereinbarungen zum Erwerb einer 100%igen Beteiligung eingegangen, wobei jedes Projekt in der Vergangenheit beträchtliche Ausgaben getätigt hat und attraktive Merkmale für die Entwicklung aufweist. CUR hat Optionsvereinbarungen mit Mega Uranium Ltd. (TSX: MGA) zum Erwerb einer 100%igen Beteiligung an den Uranprojekten Ben Lomond und Georgetown in Australien; mit IsoEnergy Ltd. (TSXV: ISO) zum Erwerb einer 100%igen Beteiligung am Uranprojekt Mountain Lake in Nunavut, Kanada; mit einer Privatperson zum Erwerb einer 100%igen Beteiligung am Uran- und Vanadiumprojekt Moran Lake in Labrador, Kanada; und mit U3O8 Corp. (TSXV: UWE.H) eine 100%ige Beteiligung am Uran- und Vanadiumprojekt Laguna Salada in Argentinien zu erwerben. CUR hat außerdem eine 100%ige Beteiligung am Uranprojekt Dieter Lake erworben und eine Vereinbarung zum Erwerb einer 100%igen Beteiligung am Uranprojekt Matoush, beide in Quebec, Kanada, abgeschlossen. Die Optionsvereinbarung mit IsoEnergy für Mountain Lake und die Optionsvereinbarung mit U3O8 Corp. für Laguna Salada unterliegen beide noch der behördlichen Genehmigung.

Weder die TSX Venture Exchange noch ihr Regulations Services Provider (wie dieser Begriff in den Richtlinien der TSX Venture Exchange definiert ist) übernehmen die Verantwortung für die Angemessenheit oder Richtigkeit dieser Mitteilung.

Vorsichtsmaßnahme in Bezug auf zukunftsgerichtete Informationen.

Diese Pressemitteilung enthält "zukunftsgerichtete Informationen" im Sinne der geltenden kanadischen und US-amerikanischen Wertpapiergesetze. "Zukunftsgerichtete Informationen" beinhalten, beschränken sich jedoch nicht auf Aussagen in Bezug auf Aktivitäten, Ereignisse oder Entwicklungen, von denen CUR und Energy Fuels erwarten oder voraussehen, dass sie in der Zukunft eintreten werden oder können, einschließlich: jede Erwartung, dass die Transaktion abgeschlossen wird; jede Erwartung hinsichtlich der

Genauigkeit der Mineralressourcenschätzungen; jede Erwartung hinsichtlich der Genehmigungs-, Erschließungs- oder sonstigen Arbeiten, die erforderlich sein könnten, um eines der Projekte in Produktion zu bringen; jede Erwartung, dass eines der Projekte schnell oder zügig wieder in Produktion gebracht werden kann; Erwartungen hinsichtlich des zukünftigen Explorationspotenzials der Projekte; Erwartungen hinsichtlich des Ergebnisses oder des Erfolgs der vorgeschlagenen Programme für die Projekte; Erwartungen, dass die vorgeschlagene strategische Allianz erfolgreich sein wird oder dass der Übergang des Eigentums an den Projekten reibungslos verlaufen wird; Erwartungen, dass die Transaktion eine Win-Win-Transaktion sowohl für CUR als auch für Energy Fuels sein wird; jede Erwartung, dass die Transaktion zu einer angemessenen Bewertung der Projekte durch den Markt führen wird; jede Erwartung hinsichtlich der zukünftigen Performance der Aktien von CUR und des Wertes der Aktienposition von Energy Fuels an CUR; jede Erwartung, dass Energy Fuels seine Aktienposition an CUR längerfristig beibehalten wird; jede Erwartung, dass die Marktbedingungen eine zukünftige Produktion aus einem der Projekte gewährleisten werden; jede Erwartung, dass zukünftige Produktionszahlungen fällig werden und gezahlt werden; jede Erwartung, dass die TSXV die Transaktion genehmigt; jede Erwartung, dass die vorgeschlagene Uranreserve eingerichtet wird und die Bedingungen der vorgeschlagenen Uranreserve; und jede Erwartung, dass jegliches aus den Projekten produziertes Uran für die vorgeschlagene Uranreserve in Frage kommt. Im Allgemeinen, aber nicht immer, können zukunftsgerichtete Informationen und Aussagen durch die Verwendung von Wörtern wie "plant", "erwartet", "wird erwartet", "budgetiert", "geplant", "schätzt", "prognostiziert", "beabsichtigt", "antizipiert" oder "glaubt" oder die negative Konnotation davon oder Abwandlungen solcher Wörter und Phrasen identifiziert werden oder besagen, dass bestimmte Handlungen, Ereignisse oder Ergebnisse "können", "könnten", "würden", "könnten" oder "werden ergriffen werden", "auftreten" oder "erreicht werden" oder die negative Konnotation davon. Diese Informationen beinhalten bekannte und unbekannte Risiken, Ungewissheiten und andere Faktoren, die dazu führen können, dass die tatsächlichen Ergebnisse oder Ereignisse wesentlich von denen abweichen, die in solchen zukunftsgerichteten Informationen erwartet werden. Zu den Faktoren, die dazu führen könnten, dass die tatsächlichen Ergebnisse wesentlich von den in diesen zukunftsgerichteten Aussagen erwarteten abweichen, gehören Risiken im Zusammenhang mit: dem Scheitern des Abschlusses der Transaktion; potenziellen Interessenkonflikten zwischen CUR und Energy Fuels; den Kosten, die damit verbunden sind, eines der Projekte wieder in Produktion zu bringen; Verzögerungen bei der Erteilung von Genehmigungen und behördlichen Auflagen; Risiken durch Rechtsstreitigkeiten; Wettbewerb durch andere; Marktfaktoren, einschließlich der zukünftigen Nachfrage nach und der erzielten Preise für den Verkauf von Uran und Vanadium; die vorgeschlagene Uranreserve wird nie eingerichtet oder die Uranreserve, falls sie eingerichtet wird, kommt den Projekten nicht zugute; Regierungsmaßnahmen, die die Möglichkeit des Abbaus auf öffentlichem Land einschränken oder beseitigen könnten, wie etwa durch die Schaffung oder Erweiterung von Nationalmonumenten oder durch den Entzug von Mineralien; und die Politik und Handlungen ausländischer Regierungen, die das wettbewerbsfähige Angebot und die globalen Märkte für Uran und Vanadium beeinflussen könnten. Die hierin enthaltenen zukunftsgerichteten Aussagen wurden zum Datum dieser Pressemitteilung getätigt, und CUR und Energy Fuels lehnen jede Verpflichtung ab, zukunftsgerichtete Aussagen zu aktualisieren, sofern dies nicht gesetzlich vorgeschrieben ist, sei es aufgrund neuer Informationen, Ergebnisse, zukünftiger Ereignisse, Umstände oder falls sich die Schätzungen oder Meinungen des Managements ändern sollten, oder aus anderen Gründen. Es kann nicht garantiert werden, dass sich zukunftsgerichtete Aussagen als zutreffend erweisen, da die tatsächlichen Ergebnisse und zukünftigen Ereignisse erheblich von denen abweichen können, die in solchen Aussagen erwartet werden. Dementsprechend wird der Leser davor gewarnt, sich in unangemessener Weise auf zukunftsgerichtete Aussagen zu verlassen. CUR und Energy Fuels übernehmen keine Verpflichtung, die Informationen in dieser Mitteilung zu aktualisieren, sofern dies nicht gesetzlich vorgeschrieben ist.

Swiss Resource Capital AG

Poststrasse 1

CH9100 Herisau

Telefon: +41 (71) 354-8501

Telefax: +41 (71) 560-4271

http://www.resource-capital.ch

VP für Marketing & Unternehmensentwicklung

Telefon: +1 (303) 974-2154

E-Mail: cmoore@energyfuels.com

Präsident und CEO

Telefon: +1 (778) 383-3057

E-Mail: pwilliams@consolidateduranium.com

CEO

Telefon: +41 (71) 3548501

E-Mail: js@resource-capital.ch

![]()